Metsäveroilmoitus on nykyään helpointa tehdä verkossa. Mene Verohallinnon sivuille osoitteeseen www.vero.fi. Kun avaussivulta valitset kohdan OmaVero, pääset tekemään ilmoitusta.

Palveluun kirjaudutaan pankkitunnuksilla. Omilla pankkitunnuksillasi voit tehdä vain oman veroilmoituksesi, et esimerkiksi puolison veroilmoitusta.

OmaVerossa on mahdollista hoitaa myös toisen henkilön veroasioita, jos siihen on valtuudet. Yhtymien ja kuolinpesien nettiveroilmoituksen voi tehdä vain Katso-tunnisteen avulla. Sen saamiseksi tarvitaan valtakirja kaikilta osakkailta. Valtuuksia voi hakea Suomi.fi-sivustolla, lisäohjeita löydät Vero.fi-sivuilta kohdasta Näin valtuutat.

Vinkki

Aloita veroilmoituksen teko riittävän varhain, sillä paperilomakkeellakin tehtyjen veroilmoitusten pitää olla verottajalla jo viimeisenä jättöpäivänä. Suurella osalla metsänomistajista se on 28.2. Myöhästymisestä voi tulla sakkomaksu.

Ilmoitus muuttunut

Valitse pankkitunnistautumisen jälkeen Omat veroasiat. Kun klikkaat kohtaa Metsäverotus, näkyviin tulee Metsätalouden veroilmoitus. Se on nyt erilainen kuin viime vuonna ja poikkeaa myös paperisesta 2C-lomakkeesta. Siitä löytyy toki samat asiat, mutta hieman eri järjestyksessä ja eri tavoin esitettynä.

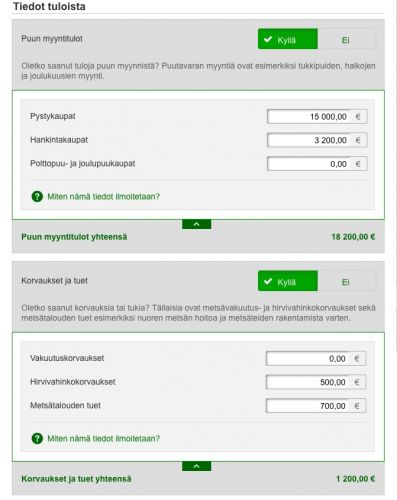

Ilmoituksen perustana ovat Kyllä- ja Ei-ruudut jokaisen esitettävän asian kohdalla. Jos on ilmoitettavana jotain lukuja kyseiseen kohtaan valitaan Kyllä. Sen jälkeen avautuu uusi ikkuna, johon tiedot kirjataan.

Jokaisen kohdan alareunassa on kohta Miten nämä tiedot ilmoitetaan. Sieltä löytyy lisätietoja. Sivulla on myös linkki Vero.fi-sivuille, josta saa lisätietoja kyseisen kohdan verotuksesta.

Jokaisen sivun oikeassa reunassa näkyy Yhteenveto-sarake, johon asianomaisiin kohtiin kirjatut erät tulevat näkyviin.

Vinkki

Ensin kannattaa lukea ohjeet. Vero.fi-avaussivun alareunasta löytyy kohta Metsä. Siellä on runsaasti tietoa metsäveroilmoituksista, esimerkiksi kuolinpesän metsäveroilmoituksen teosta tai kiinteistötietojen korjaamisesta. Ohjeita löytyy myös Metsälehden Metsäverokirjasta, muun muassa tarkempia selvityksiä metsävähennyksestä tai metsätalouden koneiden poistoista.

1. Henkilötiedot

Metsätalouden veroilmoituksen ensimmäisellä sivulla on henkilötiedot. Siihen on myös merkitty puolisoiden osuudet, jos metsää omistetaan yhdessä tai niistä tehdään yhteinen veroilmoitus.

Perheen tilakokonaisuudesta tehdään vain yksi ilmoitus, ellei toinen puoliso vaadi tehtäväksi erillistä ilmoitusta yksin omistamastaan metsäkiinteistöstä.

Yhdellä lomakkeella ilmoitetun metsäkokonaisuuden tulos jaetaan verotuksessa puolisoiden kesken verolomakkeelle kirjattujen omistusosuuksien suhteessa.

Sen sijaan avopuolisoiden omistamia metsiä ei yhdistetä, vaan kumpikin tekee omista metsistään oman ilmoituksen. Jos metsää omistetaan yhdessä, kyse on yhtymästä. Jos avopuolisoilla on yhteinen lapsi, heidät rinnastetaan aviopuolisoihin.

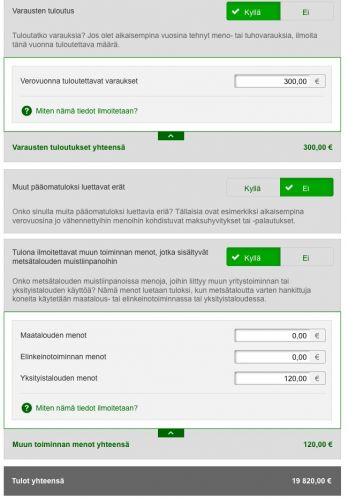

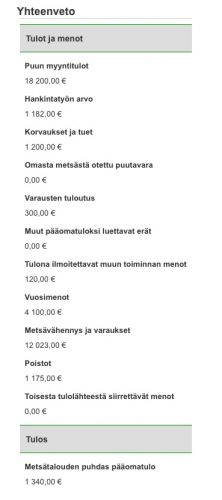

2. Tulot

Tällä sivulla ilmoitetaan kaikki metsätalouden tuloksi tulevat erät, kuten puunmyyntitulot ja kemerakorvaukset. Tässä ilmoitetaan myös varausten tuloutus ja muistiinpanoihin sisältyvät, tuloiksi kirjattavat yksityistalouden menot, esimerkiksi mönkijän yksityiskäytön osuus. Tuloina ilmoitetaan siis kaikki ne kohdat, jotka vanhalla 2C-lomakkeella olivat plusmerkkisiä.

Pystykaupalla myytyjen puiden kauppahinnat löytyvät puun ostajien lähettämistä vuosiyhteenvedoista tai yksittäisen kaupan asiakirjoista. Metsänhoitoyhdistyksen korjuupalvelun kautta myydyt puuerät ovat yleensä hankintakauppoja. Niiden kulut vähennetään metsätalouden menoissa.

Poimi puun ostajalta tulleesta selvityksestä tai maksutositteesta veroilmoitukseen puukaupan arvo. Puun myyntitulot ilmoitetaan aina arvonlisäverottomina. Puun ostajien perimät ennakot verottaja laskee verovelvollisen eduksi ostajilta tulleiden ilmoitusten perusteella. Niitä ei tarvitse ilmoittaa, eikä niitä vähennetä puukaupan tuloista.

Vinkki

Metsäverotuksessa pärjätään yleensä niillä tositteilla, joita metsäalan toimijoilta on saatu. Tee tarkempia selvityksiä tarpeen mukaan.

Vakuutus- ja hirvivahinkokorvaukset ovat verollista tuloa. Vakuutuskorvauk-set ilmoitetaan täysimääräisinä, eikä perittyä ennakkoa vähennetä korvaussummasta. Ennakon verottaja ottaa huomioon vakuutusyhtiön ilmoituksen mukaan. Tässä kohdassa voit ilmoittaa myös muut, eri syistä saadut korvaukset.

Kaikki kestävän metsätalouden rahoituslain eli kemeran perusteella saadut valtion tuet ovat verollisia. Jos tuki on ohjattu suoraan hankkeen toteuttajalle, älä merkitse tukea omaan veroilmoitukseesi.

Kun omasta metsästä otetaan puuta maatalouteen, elinkeinotoimintaan tai yksityiskäyttöön, se kirjataan veroilmoitukseen. Maatalouden käyttöä on esimerkiksi tuotantotilojen lämmitykseen käytetyn polttopuun arvo. Yksityiskäyttöä on oman kesämökin tai talon rakentamiseen käytetyn puutavaran arvo.

Elinkeinotoimintaan siirretyn puutavaran arvona pidetään käypää hankintahintaa. Maatalouteen ja yksityiskäyttöön menneen puutavaran arvo lasketaan kantohintojen perusteella.

Oman asunnon ja kesämökin lämmitykseen käytetty puutavara on verovapaata, eikä sitä ilmoiteta verotukseen.

Muina tuloina ilmoitetaan sellaiset pääomatulot, joita ei merkitä aiempiin kohtiin. Tällaisia voivat olla esimerkiksi edellisen vuoden verotuksessa vähennettyihin menoihin kohdistuvat maksupalautukset.

3. Menot ja varaukset

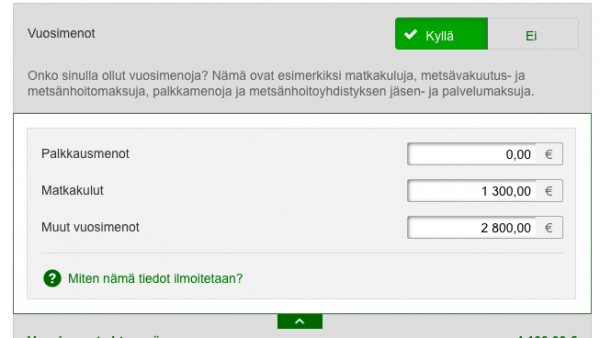

Metsätalouden harjoittamisen kustannukset vähennetään vuosimenoina tai poistoina. Vuosimenot jaetaan palkkaus- ja matkakuluihin sekä muihin menoihin. Metsätalouden kuluista tehdään muistiinpanoihin selvitykset.

Vähennyskelpoisia kuluja ovat metsätalouden töistä maksetut palkat. Jos kuolinpesä tai yhtymä on maksanut osakkailleen matkakorvauksia ja päivärahoja matkalaskun perusteella, ne kirjataan palkkausmenoiksi.

Kaikkien metsätalouden matkojen kulut ovat vähennyskelpoisia. Metsänomistajan kulkuväline on tavallisesti oma auto. Sen kuluina vähennetään 0,25 euroa kilometriltä. Jos on käytetty julkisia kulkuvälineitä tai oman auton kilometrikuluista on tehty laskelma, kulut vähennetään todellisten kulujen mukaan.

Vinkki

Tee metsätalouden matkoista muistiinpanoihin riittävän tarkka selvitys. Kirjaa jokaisesta matkasta päivämäärä, matkan kohde ja aihe. Matkan tarkoituksena voi olla esimerkiksi myrskytuhojen tarkistus, metsänhoitoyhdistyksessä asiointi, moottorisahan osto tai taimikonhoito.

Muualle kuin omaan metsään suuntautuvista matkoista voi tehdä myös päivärahavähennyksen. Vähennys on yli 6 tunnin matkasta 15 euroa ja yli 10 tunnin matkasta 28 euroa.

Päivärahakelpoinen matka on esimerkiksi käynti metsämessuilla tai yhdistyksen retkeilyllä. Jos päiväraha kirjataan vähennykseksi, matkakirjanpitoon on merkittävä matkan alkamis- ja päättymisaika.

Vähennyskelpoisia ovat myös kaikki ne muut kulut, jotka ovat aiheutuneet metsätalouden harjoittamisesta. Tavanomaisia vuosimenoja ovat muun muassa Metsälehden tilausmaksu, metsänhoitotarvikkeiden hankintakulut sekä moottori- ja raivaussahan bensakulut. Pienkoneiden, kuten raivaus- ja moottorisahojen, hankintakulut voidaan vähentää myös vuosimenoina.

Jos metsätalous on ollut kohtalaisen laajaa, voi toimistokuluista tehdä työhuonevähennyksen, joka on 220 euroa. Kulut voidaan vähentää myös todellisten kulujen mukaan.

Numeroi menojen kuitit ja kirjaa ne muistiinpanoihin aikajärjestyksessä. Jos kuittia ei ole, tee selvitys menon aiheesta, esimerkiksi puhelinkuluista.

Arvonlisäverolliset kirjaavat nettomenot vähennykseksi ilman arvonlisäveroa. Ne, jotka eivät ole arvonlisäverollisia, vähentävät kulut arvonlisäveroineen.

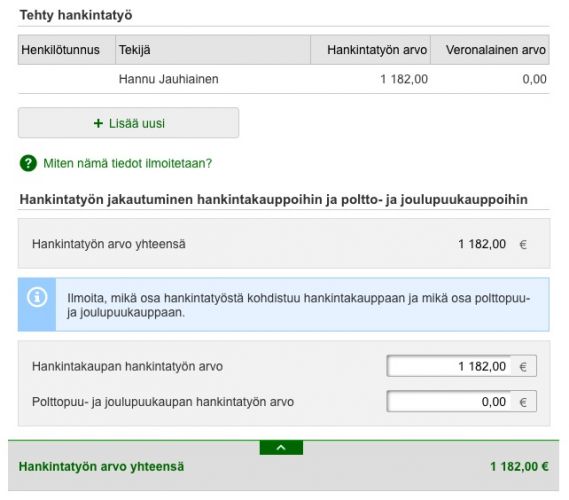

Hankintatyö

Hankintatyön arvo ilmoitetaan verkossa nyt menona toisin kuin 2C-lomakkeella. Laske hankintatyön arvo ensin muistiinpanoihin, kirjaa sen jälkeen korjattu puumäärä ja työn arvo. Napsauttamalla Lisää rivi -painiketta saat kirjattua hankintatyön yhteenvedon. Jokaisesta työntekijästä täytetään oma Lisää rivi -kohta.

Merkitse viime vuonna tehdyt hankintatyöt tähän, vaikka hankintakaupan tuloja ei olisi saatu tai niitä on saatu vain osittain, esimerkiksi ennakkona.

Uudessa järjestelmässä hankintatyön arvo kirjautuu aina menoksi tekovuodelle, vaikka tuloja ei olisikaan. Verotuksen valvontavaiheessa saatetaan puuttua siihen, että hankintatyön arvo on suurempi kuin saatu tulo. Ansiotuloverotuksen takia hankintatyöt on kuitenkin aina ilmoitettava tehdyksi tekovuonna.

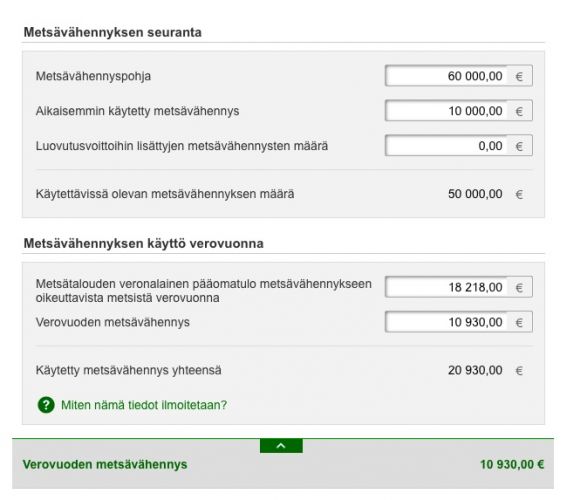

Metsävähennys

Merkitse tähän metsävähennyspohja, käytetty metsävähennys ja mahdollinen luovutusvoittoihin lisätty metsävähennys. Luvut löytyvät edellisvuoden verolomakkeelta. Kuluneen verovuoden aikana laskelmaan on voinut tulla lisäyksiä. Näin saadaan käytettävissä olevan metsävähennyksen määrä.

Laske sen jälkeen verovuoden metsävähennyksen määrä. Veroilmoituksen yhteenlasketusta tulosta 60 prosenttia on vuosittain metsävähennyskelpoista.

Vähennyskelpoista tuloa ovat puunmyyntitulot, erilaiset korvaukset sekä omasta metsästä otetun puun veronalainen arvo. Hankintakaupan tulosta pitää vähentää hankintatyön arvo, vain verotettavaksi jäävä tulonosuus on metsävähennyskelpoista. Hankintakaupan arvo voi olla kokonaan metsävähennyskelpoista, jos korjuutyön on tehnyt ulkopuolinen urakoitsija. Varausten tuloutuksia ei lasketa metsävähennykseen.

Metsävähennyksen minimimäärä on 1 500 euroa. Sen tekemiseen tarvitaan vähintään 2 500 euron pääomatulot.

Metsävähennyksen voi tehdä vain metsävähennyskelpoisen metsäkiinteistön tai kiinteistöjen tuloista. Jos tuloja on kertynyt myös metsävähennyskelvottomilta kiinteistöiltä, tuloista tehdään erittely muistiinpanoihin.

Vinkki

Vaikka metsävähennystä ei verovuonna tehtäisikään, siirrä vanhat metsävähennystä koskevat tiedot edellisen vuoden lomakkeelta vuoden 2018 ilmoitukseen.

Varaukset

Meno- ja tuhovarauksella siirretään verovuonna saatuja tuloja tuleville vuosille silloin syntyvien menojen kattamiseen. Varauksia ei ole välttämätöntä tehdä. Kulut saa verotuksessa edukseen yleensä alijäämähyvityksen kautta, vaikka tuloja ei olisikaan.

Kuolinpesien kannattaa tehdä aina mahdolliset varaukset. Alijäämää ei nimittäin siirretä osakkaiden verotukseen, joten jos pesällä ei ole tuloja, verovuoden kuluista syntyy tappio. Sen voi vähentää seuraavan 10 vuoden aikana pääomatuloista. Varauksia tekemällä ja niitä myöhemmin purkamalla kuluja saa katettua varmemmin.

Menovaraus voi olla enintään 15 prosenttia ilmoitettujen tulojen yhteismäärästä. Varaus lasketaan tulosta, josta on vähennetty hankintatyön arvo sekä mahdollinen metsävähennys. Vanhojen varausten tuloutuksia ei oteta huomioon laskelmassa.

Tuhovarauksen voi tehdä vakuutuskorvauksesta, jos vahingosta aiheutuu seuraavana vuonna uudistamiskuluja. Tuhovaraus voi olla enintään uudistamiskulujen suuruinen.

Varausten käyttöön on aikaa Etelä-Suomessa neljä vuotta ja muualla kuusi vuotta. Jos metsänomistajalla on säännöllisesti tuloja, varauksia voidaan tehdä vuosittain ja tulouttaa ne määräaikojen päätyttyä.

Sekä metsävähennyksen että menovarauksen kirjaamista varten tarvitaan taskulaskinta, sillä ohjelma ei tuota näitä lukuja valmiiksi.

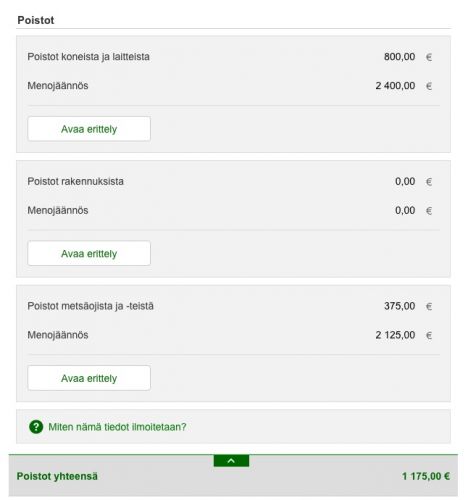

Poistot

Poistoina vähennetään moottorisahaa suurempien koneiden ja laitteiden hankintamenot. Kalustosta tehdään muistiinpanoihin erillinen selvitys, vain yhteenveto kirjataan veroilmoitukseen.

Vuoden aikana myydyn koneen menojäännös ei ole enää poiston peruste. Jos vanha kone on mennyt vaihdossa, sen menojäännös poistetaan luettelosta ja uuden hankintahinta kirjataan täysimääräisenä. Vanhasta koneesta tehdään lisäksi luovutusvoittoverolaskelma verolomakkeelle 9.

Tyypillinen poistoina vähennettävä metsätalouden kone on maataloustraktori peräkärryineen. Myös mönkijä tai moottorikelkka lisävarusteineen voi olla metsätalouden kone.

Vinkki

Pidä metsätalouden käytössä olevan koneen käytöstä päiväkirjaa, josta selviää sen ajot. Jos laitteella on yksityiskäyttöä, poistoista ja vuosimenoista erotetaan päiväkirjan perusteella yksityiskäytön osuus.

Koneen tai laitteen vuosikulut ja poistot voidaan tehdä täysimääräisesti, jolloin yksityiskäytön osuus kirjataan verolomakkeella yksityismenoihin. Toinen vaihtoehto on kirjata verotukseen vain metsäkäytön osuus kuluista ja poistoista.

Kunnostusojituksia ja metsäteitä tehdään yleensä yhteishankkeina kemeravaroin. Poistoja tehdään siitä osuudesta, mikä jää verovelvollisen maksettavaksi. Jos kemeratuki tulee metsänomistajalle, se kirjataan tuloksi ja poistettavaksi hankintamenoksi laitetaan hankkeen kokonaiskustannukset. Vähäiset lanaus-, sorastus- ja muut kulut voidaan vähentää vuosimenoina.

Siirrettäviä menoja ovat maatalouden tai elinkeinotoiminnan kuluihin sisältyneet metsätalouden menot. Tällaisia ovat esimerkiksi maatalouden kalustoon kuuluvalla traktorilla tehdyn puunajon konekustannukset. Maatalouden tai elinkeinotoiminnan kuluja pienennetään vastaavasti.

Paperilomake kelpaa edelleen

Metsäverotuksen paperinen 2C-lomake on lähes samanlainen kuin edellisenä vuonna. Takasivun Tulouttamattomat varaukset -kohta on hieman eri muodossa kuin aikaisemmin.

Tarkasta ensimmäiseksi, että paperiversion esitäytetyt tiedot ovat oikein. Siitä selviää esimerkiksi puolisoiden omistussuhteet, kun veroilmoitus tehdään samalla lomakkeella ja kumpikin omistaa metsää.

Paperisen lomakkeen voi pääosin täyttää samoilla ohjeilla kuin nettilomakkeen. Tee merkinnät huolellisesti, jotta verottaja saa niistä selvää.

Kirjaa puukaupan tiedot paperiselle verolomakkeelle sekä asianomaiseen kohtaan että yhteenlaskuriville. Pelkästään yhteenlaskuriville kirjattu tieto ei tallennu Verohallinnon järjestelmiin oikein.

Metsävähennyksen ja menovarausten perusteena ovat veroilmoituksen kohtiin 1–4 kertyvät tulot. Kun paperinen lomake on täytetty, allekirjoita se.

Vinkki

Paperiseen metsäveroilmoitukseen ei tarvitse, eikä pidä liittää mitään selvityksiä tai kuitteja. Arkistoi veroilmoituksen kopio sekä kuitit ja liitteet. Kirjanpitoa voidaan tarvita, jos verottaja kysyy lisäselvityksiä. Kirjanpito on säilytettävä kuusi vuotta.

Korot

Metsätalouden korot näkyvät esitäytetyllä verolomakkeella. Yhtymän osakkaat ilmoittavat maksamansa yhtymän velkojen korot omassa verotuksessaan. Jos tiedoissa on korjattavaa, korjaus tehdään OmaVerossa tai lomakkeella 50B kohdassa 4.4.

Yrittäjävähennys

Metsätalouden voitollisesta tuloksesta tehdään verovuonna 2018 viiden prosentin suuruinen yrittäjävähennys. Verohallinto tekee vähennyksen verovelvollisen puolesta.

Metsälahjavähennys

Jos metsää on vuonna 2017–18 saatu lahjana tai lahjaluonteisella kaupalla, verovelvollisella voi olla oikeus metsälahjavähennykseen. Vähennystä vaaditaan OmaVerossa tai lomakkeella 2L ja se palautetaan lomakkeessa olevaan osoitteeseen.

Julkaistu Metsälehti Makasiinissa 1/2019.

- Lisää aiheesta: Kysymyksiä metsäverotuksesta

Jos ajankohtaiset metsäasiat kiinnostavat, tilaa Metsälehti tästä.

Kommentit

Ei vielä kommentteja.

Haluatko kommentoida artikkelia? Voidaksesi kommentoida artikkelia sinun tulee kirjautua sisään.

Kirjaudu sisään